Super Ecobonus: guida completa

Guida sul Super Ecobonus: interventi trainanti, massimali, seconde case, scadenza, cessione del credito e sconto in fattura.

Stare dietro a tutte le novità del SuperEcobonus, è complicato! Dopo il Decreto Rilancio 34/2020, le linee guida dell'Agenzia delle Entrate, i decreti (asseverazione, requisiti, DL Agosto, Sostegni, PNRR, DL aiuti quater), gli interpelli e la legge di bilancio, cerchiamo di sintetizzare e vedere tutte le novità fino al termine dell'incentivo riguardanti l'art. 119 sul SuperEcobonus.

Ti anticipo che gli interventi possono riguardare sia le prime che le seconde case e potrai accedere all'incentivo anche in caso volessi demolire e ricostruzione l'immobile.

Sono stati fissati dei massimali di spesa in base alla "consistenza" dell'edificio e, fortunatamente, puoi rilassarti, sono state posticipate le scadenze. Infine, viene introdotto il limite massimo di unità immobiliari su cui la persona fisica potrà beneficiare della detrazione. Ma la questione più rilevante del decreto resta la cessione del credito e lo sconto in fattura.

Indice

Quali sono gli interventi trainanti?

b) Sostituzione dell'impianto di riscaldamento in condominio.

c) Sostituzione dell'impianto di riscaldamento in proprietà esclusive.

d) Altri interventi: interventi trainati e massimali.

- Miglioramento di due classi energetiche dell'APE.

- Quali spese potrai detrarre?

In cosa consiste il SuperEcobobonus?

Le spese sostenute per efficientare la tua abitazione, aderendo al Superecobonus, ti verranno restituite tramite delle detrazioni sulle tasse IRPEF. In particolare, nel 2024, ti verrà restituito il 70% e nel 2025 il 65%. Tali spese, se portate in detrazione, ti verranno restituite in 10 rate annuali (DL 39/2024).

Per la legge di bilancio 2025, nel 2025 si può godere del Superecobonus solo per gli interventi per i quali, alla data del 15 ottobre 2024, risulti:

- presentata la comunicazione di inizio lavori asseverata ai sensi del comma 13-ter, se gli interventi sono diversi da quelli effettuati dai condomìni;

- adottata la deliberazione dell'assemblea del condominio che ha approvato l'esecuzione dei lavori e presentata la CILA ai sensi del comma 13-ter, se gli interventi sono effettuati dai condomìni;

- presentata l'istanza per l'acquisizione del titolo abilitativo, se gli interventi comportano la demolizione e la ricostruzione degli edifici.

In passato, le quote annuali riguardanti le spese effettuate nel 2021 erano 5, mentre per i costi liquidati dal 2022 al 31 dicembre 2023, le quote annuali si riducevano a 4.

In alternativa, se avessi avviato l'iter del Superbonus in passato , potresti ancora optare per lo sconto in fattura o la cessione del credito, chiedendo all'impresa, oppure ad un intermediario finanziario, di anticipare la spesa al posto tuo. In questo caso, anche per il 2024 e il 2025 le rate restano 4.

Il meccanismo dovrebbe essere chiaro. Vediamo le caratteristiche per sfruttare il bonus.

Chi può beneficiarne?

Il bonus potrebbe essere tuo se:

-

-

- fai parte di un condomìnio;

- sei una persona fisica, al di fuori dell’esercizio di attività di impresa, arti e professioni, su unità immobiliari;

-

Una persona fisica può beneficiare della detrazione per gli interventi realizzati su un massimo di due unità immobiliari oltre che sulle parti comuni. Quindi, se possiedi 4 case, potrai sfruttare l'Ecobonus sulle parti comuni delle tue abitazione e al più, internamente, su due unità. Ti toccherà scegliere, ma meglio avere tanta scelta che non averne.

La detrazione spetta ai soggetti che possiedono o detengono l’immobile oggetto dell’intervento all'avvio dei lavori o al momento del sostenimento delle spese. Si tratta, in particolare, del proprietario, del nudo proprietario o del titolare di altro diritto reale di godimento (usufrutto, uso, abitazione o superficie), del detentore dell’immobile in base ad un contratto di locazione, anche finanziaria, o di comodato, regolarmente registrato, in possesso del consenso all’esecuzione dei lavori da parte del proprietario nonché dei familiari del possessore o detentore dell’immobile.

I titolari di reddito d’impresa o professionale rientrano tra i beneficiari nella sola ipotesi di partecipazione alle spese per interventi trainanti effettuati dal condominio sulle parti comuni.

Secondo la circolare 8 agosto 2020 n. 24/E possono accedere all'incentivo anche:

-

-

- familiari conviventi del possessore o detentore dell’immobile che sostengono la spesa per i lavori effettuati sugli immobili a loro disposizione;

- gli imprenditori e autonomi sulle unità abitative rientranti nella sfera privata;

- il promissario acquirente, a condizione che sia stato stipulato un contratto preliminare di vendita dell’immobile regolarmente registrato.

-

Possono ottenere il beneficio anche:

-

-

- istituti autonomi case popolari e gli enti aventi le stesse finalità sociali per interventi realizzati su immobili di proprietà o gestiti per conto dei comuni, adibiti ad edilizia residenziale pubblica;

- cooperative di abitazione a proprietà indivisa, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci;

- organizzazioni non lucrative di utilità sociale, organizzazioni di volontariato e dalle associazioni di promozione sociale;

- associazioni e società sportive dilettantistiche per i soli interventi realizzati sugli spogliatoi.

-

Scadenze

Vediamo le scadenze:

-

-

- per gli interventi effettuati dalle persone fisiche al di fuori dell'esercizio di attività di impresa, arte o professione, con riferimento agli interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche, nonché per gli interventi effettuati dai condomini, la detrazione del 110% spetta per le spese sostenute entro il 31 dicembre 2022.

-

Lo stesso dicasi per il 2023 qualora sia stata protocollata la pratica edilizia comunale entro il 25 novembre 2022 e sia stata deliberata in assemblea condominiale l'esecuzione dei lavori tra il 19 e il 24 novembre; oppure qualora sia stata protocollata la pratica entro il 31 dicembre 2022 e sia stato deliberata in assemblea condominiale l'esecuzione dei lavori prima del 18 novembre; altrimenti l'aliquota scende al 90%. Su tali immobili, potresti usufruire del Superbonus anche nel 2024 ma godendo di un'aliquota ridotta al 70 per cento, ed addirittura, nel 2025, ma con una percentuale di detrazione della spesa sostenuta del 65 per cento (solo per interventi avviati prima del 15 ottobre 2024);

-

-

- per le unifamiliari e le unità funzionalmente indipendenti, la scadenza è fissata al 30 giugno 2022. Tuttavia, se al 30 giugno 2022 fosse stato raggiunto almeno il 30% dei lavori, la scadenza verrebbe posticipata al 31 marzo 2023. Inoltre, il governo Meloni ha concesso ai proprietari delle unifamiliari di attivare nuove pratiche superbonus anche per il 2023.

-

Se volessi approfondire tutte le altre scadenze, ti consiglio questo articolo.

Quali immobili riguarda?

Come ti accennavo, potresti ottenere il bonus sia sulle prime che sulle seconde case (a parte le unifamiliari per gli interventi avviati dal 1 gennaio 2023). L'agevolazione riguarda le unità immobiliari residenziali ad eccezione delle seguenti categorie catastali:

-

-

- A/1: abitazioni di tipo signorile;

- A/8: Abitazioni in ville;

- A/9: castelli, palazzi di eminenti pregi artistici o storici (tranne se aperti al pubblico, anche parzialmente: in questo caso rientrano nel Superbonus).

-

Quindi, prima di sognare dovrai controllare la categoria del tuo immobile all'interno della visura catastale. Se scoprissi di vivere in un A9, non dovresti sognare il Superbonus, ma goderti la supervilla!

Comunque, i possessori o detentori delle unità immobiliari A/1, A/8 e A/9 possono fruire della detrazione per le spese sostenute per interventi realizzati sulle parti comuni dell’edificio in condominio ma non per gli interventi “trainati” realizzati sulle proprie unità.

Infine, come ti accennavo, se possiedi una seconda, terza, quarta casa, potrai beneficiare degli incentivi solo su 2 unità a tua scelta. Infine, grazie al decreto semplificazioni di maggio 2021, oltre alle unità residenziali, potranno aderire all'incentivo anche gli edifici ricadenti nelle categorie:

-

-

- B/1: Collegi e convitti, educandati, ricoveri, orfanotrofi, ospizi, conventi, seminari, caserme;

- B/2: Case di cura ed ospedali (senza fine di lucro);

- D/4: Case di cura ed ospedali (con fine di lucro);

-

Sei ancora tra i beneficiari? Procediamo con il prossimo step.

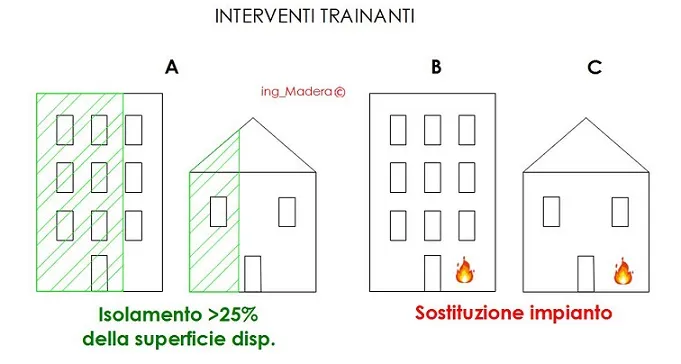

Quali sono gli interventi trainanti?

Sono ben tre gli interventi trainanti che ti potranno far entrare nell'olimpo dei beneficiari. L'importante è realizzarne almeno uno su unità esistenti, poi se riuscissi a farne due meglio ancora.

Partiamo dal mio preferito:

a) Isolamento termico.

Interventi di isolamento termico delle superfici opache verticali, orizzontali e inclinate (vengono inclusi i tetti inclinati) che interessano l'involucro dell'edificio con un'incidenza superiore al 25% della superficie disperdente lorda dell'edificio o dell'unità immobiliare situata all'interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o più accessi autonomi dall'esterno. Scopri cosa si intende per accesso autonomo.

In pratica, dovrai coibentare tramite cappotto, isolamento interno o in intercapedine più del 25% della superficie lorda disperdente del tuo edificio (pavimentazione a piano terra, facciate e copertura). Attenzione, non si parla di superficie disperdente dell'appartamento, ma dell'edificio!

Facciamo un esempio: immagina di vivere in una casa cubica con 6 facce da 10 mq ciascuna. La superficie totale disperdente è 6 x 10 mq= 60 mq. Il 25 % di 60 mq è 60 x 25 / 100 = 15 mq. Per ottenere il bonus ti sarà sufficiente coibentare il tetto e poco più di mezza facciata. A quel punto, al diavolo l'avarizia, isola tutta la parete fino a terra! Eccoti un disegno esplicativo che mio nipote farebbe sicuramente meglio, ma, ahimè, non ho mai brillato per fantasia.

I materiali isolanti utilizzati devono rispettare i criteri ambientali minimi CAM. In pratica, il produttore dovrà fornirti un certificato che attesti ciò, e cioè che nel produrre l'isolante l'azienda ha adottato delle procedure "green" e sostenibili. Inoltre, devono essere rispettati i requisiti di trasmittanza termica U (ante e post), espressa in W/mqK, contenuti nell'allegato E del decreto attuativo del Mise "efficienza energetica" o "requisiti ecobonus";

Non puoi fare il cappotto, hai altre due cartucce.

b) Sostituzione dell'impianto di riscaldamento in condominio:

interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione, a pompa di calore, compresi gli impianti ibridi (assemblati in fabbrica) o geotermici, anche abbinati all'installazione di impianti fotovoltaici e relativi sistemi di accumulo, oppure con impianti di micro-cogenerazione o a collettori solari. Nonché, esclusivamente per i comuni montani non interessati dalle procedure europee di infrazione n. 2014/2147 del 10 luglio 2014 o n. 2015/2043 del 28 maggio 2015, l'allaccio a sistemi di teleriscaldamento efficiente, definiti ai sensi dell'articolo 2, comma 2, lettera tt), del decreto legislativo 4 luglio 2014, n. 102.

Anche se nel testo si parla di sostituzione dell'impianto, l'Agenzia dell'Entrate ha chiarito che è sufficiente la sostituzione del generatore di calore per godere del Superbonus.

Ovviamente, per rientrare in questa casistica devi possedere un appartamento in un condominio. Per condominio si intende uno stabile in cui sono presenti almeno due unità intestate a soggetti differenti.

Una volta appurato ciò, devi sostituire il tuo vecchio impianto con un nuovo sistema più efficiente.

In questo caso, la detrazione spetta ai condòmini anche per un numero maggiore di due unità immobiliari (anche se imprese, professionisti o società). Le unità non possono ricadere in categorie catastali a/1, a/8 e a/9 e possono non essere abitative (uffici, negozi, laboratori ecc.), ma solo per i condomìni con superficie residenziale superiore al 50% (circolare 24/e/2020) (comma 9,lett. a).

Per quanto riguarda la maggioranza condominiale necessaria per procedere con il Superbonus è sufficiente quella semplice: la maggioranza degli intervenuti, che rappresenti almeno un terzo del valore dell’edificio. Con il Decreto Agosto, è possibile ottenere con la medesima maggioranza il finanziamento bancario o per esercitare l’opzione dello sconto in fattura o della cessione del credito.

La detrazione è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito;

Hai un'ultima chance:

c) Sostituzione dell'impianto di riscaldamento in proprietà esclusive:

interventi sugli edifici unifamiliari o sulle unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno (scopri cosa si intende per accesso autonomo.) per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria, a condensazione, con efficienza almeno pari alla classe A, a pompa di calore, compresi gli impianti ibridi o geotermici, anche abbinati all'installazione di impianti fotovoltaici e relativi sistemi di accumulo, oppure con impianti di microcogenerazione, a collettori solari o, esclusivamente per le aree non metanizzate nei comuni non interessati dalle procedure europee di infrazione n. 2014/2147 del 10 luglio 2014 o n. 2015/2043 del 28 maggio 2015 per l'inottemperanza dell'Italia agli obblighi previsti dalla direttiva 2008/50/CE, con caldaie a biomassa aventi prestazioni emissive con i valori previsti almeno per la classe 5 stelle, nonché, esclusivamente per i comuni montani non interessati dalle procedure europee di infrazione n. 2014/2147 del 10 luglio 2014 o n. 2015/2043 del 28 maggio 2015, l'allaccio a sistemi di teleriscaldamento efficiente. La detrazione è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito.

Viceversa rispetto al caso b, devi possedere un intero edificio oppure un appartamento da cui possa accedere dall'esterno e aver intenzione di sostituire l'impianto di riscaldamento.

Per approfondire tutti gli aspetti legati alle unità unifamiliari, ti consiglio l'articolo specifico.

Ti voglio regalare un'ulteriore gioia. Se dovessi realizzare almeno uno di questi interventi, come per magia, tutte le opere volte al risparmio energetico ricadrebbero nel centodieci per cento:

Altri interventi: interventi trainanti e massimali.

Se realizzassi, contestualmente agli interventi appena elencati, anche dei lavori detraibili al 65% e al 50% di cui all’articolo 14 del decreto legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, potrai portare anch'essi in detrazione tramite il Superbonus. Per questo motivo, i tre interventi vengono detti "trainanti". I lavori che passano dal 65% o dal 50% all'aliquota Superbonus vengono detti "trainati".

Facciamo qualche esempio: installazione del solare termico, dell'impianto fotovoltaico, degli infissi (finestre, portefinestre, portoni blindati), di sistemi di building-automation, delle colonnine elettriche per la ricarica delle auto elettriche ecc.

Ma vediamoli in dettaglio tutti gli interventi trainati con i relativi massimali:

|

TIPO DI INTERVENTO |

SPESA MASSIMA al 110% |

IMPORTO MASSIMO DETRAZIONE |

|

Sostituzione di finestre comprensive di infissi (legge 296 del 2006, art. 1 c.345). |

54.545,45 € |

60.000 € |

|

Installazione di pannelli solari per la produzione di acqua calda (legge 296 del 2006, art. 1 c.346). |

54.545,45 € |

60.000 € |

|

Acquisto e posa in opera di schermature solari (art. 14 c.2 Dl 63/2013) |

54.545,45 € |

60.000 € |

|

sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore, dedicati alla produzione di acqua calda sanitaria (DL 201/2011 art. 4 c.4); |

27.272.72 € |

30.000 € |

|

Micro-generatori (DL 63/2013 art. 14 c.2 b-bis) |

90.909,09 € |

100.000 € |

|

Sistemi di building automation per il controllo da remoto degli impianti di riscaldamento o produzione di acqua calda o di climatizzazione delle unità abitative (Legge 208 del 2015 art. 1 c. 88) |

13.636,36 € |

15.000 € |

Infine, ricade nel beneficio anche l'installazione di impianti fotovoltaici. Scopri di più.

|

Intervento |

Abitazioni uni- familiari o con accesso indipendente |

Edifici da 2 a 8 unità |

Edifici con più di 8 unità |

|

Isolamento termico |

50.000 € |

40.000 € |

30.000 € |

|

Sostituzione impianto |

30.000 € |

20.000 € |

15.000 € |

|

Impianti fotovoltaici |

2.400 € per ogni kW di potenza nominale (max 48.000 €) |

||

|

Sistemi di accumulo |

1.000 per ogni kWh (max 48.000 €) |

||

|

Colonnina elettrica |

2.000 € per unifamiliari o unità indipendenti, 1.500 € per condomìni con max otto colonnine; €1.200 se superano le otto colonnine. |

||

Nel caso di edifici plurifamiliari, questi massimali vanno moltiplicati per il numero di unità immobiliari che compongono il fabbricato. Se un condominio è caratterizzato da 3 pertinenze e 3 unità, il massimale è 60.000 x 6. Ovviamente, le pertinenze devono avere una propria identità catastale (foglio, particella e subalterno).

Quindi, se il tuo condomino fosse composto da 5 unità, avreste a disposizione 40.000 € x 5= 200.000 € di spesa detraibile nel caso di isolamento, mentre 20.000 € x 5= 100.000 € di spesa detraibile nel caso di sostituzione dell'impianto. Ovviamente potreste sforare, ma non avrete diritto alla detrazione al centodieci per cento per la quota di spesa eccedente il massimale.

I massimali sono cumulabili. E' possibile sfruttare contemporaneamente il massimale relativo all'isolamento, quello spettante per la sostituzione dell'impianto, quello per l'impianto fotovoltaico, il bonus ristrutturazioni a 96.000 € etc.

IMPORTANTE: se effettuassi un intervento trainante a livello condominiale, potresti sfruttare il Superbonus anche per gli interventi esclusivi sul tuo appartamento (sostituzione infissi, caldaia autonoma etc.)

Questi interventi possono essere detratti anche nel caso di demolizione e ricostruzione del fabbricato purché non si modifichi la volumetria dell’edificio, ai sensi del comma 1 lettera d) dell’articolo 3 del D.P.R. n. 380 del 2001

Ancora non è detta l'ultima parola, per ottenere il Superbonus dovrai superare un ulteriore step:

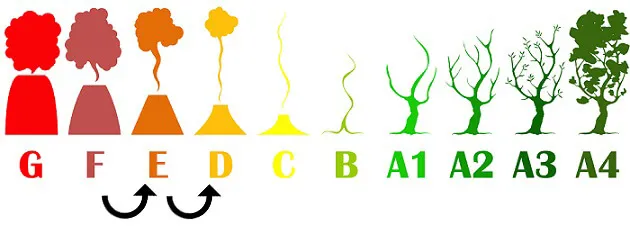

Miglioramento di due classi energetiche dell'APE.

Altra condizione da rispettare, per poter accedere al Super-bonus, è il miglioramento di due classi energetiche della certificazione energetica APE della tua abitazione. Per ottenere questo risultato, oltre agli interventi che ricadono nella detrazione centodieci per cento, potresti aiutarti con le opere ricadenti nei benefici 65% o 50%: sostituzione degli infissi, installazione del solare termico o della caldaia a biomassa ecc.

Ad esempio, immagina di vivere in una villetta indipendente in classe F. Installando una pompa di calore, potresti ottenere un miglioramento della certificazione energetica APE di una sola classe. Prima di linciare l'ingegnere, potresti installare i doppi vetri alle finestre o la caldaia a condensazione, ottenendo l'agognato miglioramento. Ho scritto un articolo su come migliorare la classe energetica, che è uno spettacolo: clicca qui.

L'Attestazione dovrà essere rilasciata da un professionista abilitato, ingegnere, architetto o geometra, dopo aver realizzato due Certificazioni energetiche APE, una pre ed una post opera, che segnalino il raggiungimento dell'obiettivo.

Inoltre, è possibile ottenere l'incentivo anche qualora il professionista attesti che, su quello specifico immobile, la classe energetica conseguita è la più alta possibile. Questa eventualità si presenta solo per le abitazioni ad alta efficienza energetica che passano da A3 ad A4.

Per quanto riguarda i condomini, è stato introdotto l'APE relativo ad interi edifici (e non riguardante la singola unità immobiliare) detto "convenzionale", utilizzabili esclusivamente per il Superbonus. In pratica, l'indice relativo all'edificio si determina calcolando la somma dei prodotti degli indici delle singole unità per la loro superficie utile e dividendo il risultato per la superficie utile complessiva dell'intero edificio. Ho mal di testa..

Il professionista dovrà attestare ciò sotto forma di dichiarazione sostitutiva di atto notorio.

Quali spese sono detraibili?

Oltre alle spese sostenute per acquistare e installare l'impianto di riscaldamento, il cappotto, le colonnine elettriche ecc., potrai portare in detrazione le prestazioni professionali comprensive della redazione dell'attestato di prestazione energetica ante e post opera, delle asseverazioni, del visto di conformità, della progettazione e direzione lavori, delle perizie e dei sopralluoghi.

Inoltre, sono incluse le spese per la demolizione e la dismissione dell'esistente.

A queste spese potrà essere applicata l'iva al 4%, al 10% o al 22%, come nel caso dell'Ecobonus al 65%. Scopri come varia l'IVA.

Scarica le ![]() linee guida dell'Agenzia delle Entrate.

linee guida dell'Agenzia delle Entrate.

Quando effettuare i pagamenti?

I pagamenti degli interventi trainanti, secondo la Circolare N. 24/E del 2020, devono essere effettuate nell’arco temporale di vigenza dell’agevolazione, mentre le spese per gli interventi trainati devono essere sostenute nel periodo di vigenza dell’agevolazione e nell’intervallo di tempo tra la data di inizio e la data di fine dei lavori per la realizzazione degli interventi trainanti.

Interventi iniziati prima del 1 luglio 2020.

La legge permette di godere del beneficio per tutte le spese sostenute dal 1° luglio 2020 e fino al termine ultimo per potersi giovare dell'incentivo.

Ne segue che, indipendentemente dal periodo di realizzazione delle opere, potrai portare in detrazione tutti i versamenti effettuati successivamente al 1° luglio 2020. Non ha rilevanza la data di emissione delle fatture da parte dell'impresa ma il giorno del versamento.

Abusi: si perde il beneficio? Quale pratica occorre? Cila-Superbonus

All'interno del testo di conversione in legge del Semplificazioni-bis, spicca l'introduzione dei commi 13-ter, quater e quinquies dell'art.119:

"13-ter. Gli interventi di cui al presente articolo 119, anche qualora riguardino le parti strutturali degli edifici o i prospetti, con esclusione di quelli comportanti la demolizione e la ricostruzione degli edifici, costituiscono manutenzione straordinaria e sono realizzabili mediante comunicazione di inizio lavori asseverata (CILA). Nella CILA sono attestati gli estremi del titolo abilitativo che ha previsto la costruzione dell’immobile oggetto d’intervento o del provvedimento che ne ha consentito la legittimazione ovvero è attestato che la costruzione è stata completata in data antecedente al 1° settembre 1967. La presentazione della CILA non richiede l’attestazione dello stato legittimo di cui all' articolo 9-bis, comma 1-bis, del decreto del Presidente della Repubblica 6 giugno 2001, n. 380. Per gli interventi di cui al presente comma, la decadenza del beneficio fiscale previsto dall’articolo 49 del decreto del Presidente della Repubblica n. 380 del 2001 opera esclusivamente nei seguenti casi:

a) mancata presentazione della CILA;

b) interventi realizzati in difformità dalla CILA;

c) assenza dell’attestazione dei dati di cui al secondo periodo;

d) non corrispondenza al vero delle attestazioni ai sensi del comma 14.".

"13-quater. Fermo restando quanto previsto al comma 13-ter, resta impregiudicata ogni valutazione circa la legittimità dell’immobile oggetto di intervento".

"13-quinquies. In caso di opere già classificate come attività di edilizia libera ai sensi dell’articolo 6 del testo unico delle disposizioni legislative e regolamentari in materia edilizia, di cui al decreto del Presidente della Repubblica 6 giugno 2001, n. 380, del decreto del Ministro delle infrastrutture e dei trasporti 2 marzo 2018, pubblicato nella Gazzetta Ufficiale n. 81 del 7 aprile 2018, o della normativa regionale, nella CILA è richiesta la sola descrizione dell’intervento. In caso di varianti in corso d’opera queste sono comunicate a fine lavori e costituiscono integrazione della CILA presentata. Non è richiesta, alla conclusione dei lavori, la segnalazione certificata di inizio attività di cui all’articolo 24 del decreto del Presidente della Repubblica 6 giugno 2001, n. 380".

Sintetizzando, vediamo le semplificazioni:

-

-

- gli interventi ricadenti nel Superbonus, ad esclusione della demo-ricostruzione, possono essere legittimati tramite CILAS (vedi approfondimento), pratica più snella della SCIA (generalmente utilizzata per interventi sugli esterni o strutturali) e specialmente che non richiede l'attestazione dello stato legittimo. In pratica, in presenza di difformità tra lo stato reale dell'abitazione e quello legittimo (in genere, i documenti presenti presso l'ufficio tecnico comunale), si può procedere ugualmente, sollevando dalle responsabilità il progettista.

- anche in caso di presenza di abusi, non si rischia l'incentivo. Viceversa, non si ha diritto alla detrazione in caso di mancato deposito della CILA, o qualora si realizzino interventi differenti da quelli previsti dalla CILA stessa.

- Non è necessaria la Segnalazione Certificata di Agibilità SCA, ed infine, il testo prevede che, in caso di variazioni rispetto al progetto iniziale, si possano presentare delle varianti a fine lavori;

-

Questa è una vera semplificazione!

Immobili sottoposti a vincolo.

Per quanto riguarda gli immobili sottoposti a vincolo o per i quali i regolamenti locali vietino l'isolamento termico e/o l'installazione di impianti di climatizzazione, viene incentivato qualsiasi intervento che produca una riduzione di due classi energetiche dell'attestato APE dell'immobile o, se impossibile, il raggiungimento della classe energetica più alta.

In pratica, tutti gli interventi deducibili al 65% o al 50% passerebbero al 110% (90% nel 2023, 70% nel 2024 e 65% nel 2025) se riuscissi a migliorare di due classi la certificazione energetica. Scopri di più.

Sconto in fattura e cessione del credito.

E' sicuramente l'aspetto chiave di questo incentivo. In alternativa alla detrazione sulle tasse future, potresti chiedere all'impresa che ti effettuerà i lavori di anticiparti la spesa detraibile. A sua volta, l'impresa potrebbe cedere o meno il credito alle banche o ad altri intermediari.

Ti ricordo che, con il decreto-legge 11/2023, potrai beneficiare dello sconto in fattura e della cessione del credito solo qualora avessi già avviato l'iter autorizzativo comunale (CILAS, CILA, SCIA o Permesso di costruire) prima del 17 febbraio 2023 al 30 marzo 2024 e siano state sostenute delle spese, documentate da fatture, per lavori già effettuati (DL 39 del 2024) .

Quali sono gli adempimenti necessari?

Per ottenere la detrazione dovrai:

-

-

- depositare in Comune la relazione tecnica di cui all'art.8, c.1 del Dlgs 192/2005, nota anche come ex-legge 10;

- fornire le asseverazioni (anche nel caso di Bonus facciate e Ecobonus 65%) di un tecnico abilitato che attesti la rispetto dei requisiti tecnici necessari ai fini delle agevolazioni fiscali:

- produrre l'attestato di prestazione energetica APE ante e post intervento e asseverando il salto di due classi sotto forma di dichiarazione asseverata;

- dichiarare che le opere realizzate ricadono tra quelle agevolabili;

- verificare la congruità delle spese sostenute in relazione agli interventi agevolati (indipendentemente dallo sfruttamento della cessione del credito o sconto in fattura). Per far ciò, dovrà mantenere i costi al di sotto delle prezzi unitari massimi stabiliti nel decreto attuativo;

- un visto di conformità ad un intermediario abilitato: commercialista, esperto contabile, consulente del lavoro, responsabile del CAF ecc. (solo in caso di cessione del credito, sconto in fattura e detrazione senza dichiarazione precompilata);

-

Importante: qualora il professionista rilasciasse dichiarazioni non veritiere (volontariamente o per incapacità), verrebbe sanzionato, ma tu perderesti il beneficio e dovresti restituire i soldi, anche se fossero stati versati dagli intermediari finanziari o dall'impresa. Perché ti ho voluto terrorizzare? Perché "non devi scegliere professionisti improvvisati!"

-

-

- effettuare i pagamenti mediante bonifico parlante, indicando il numero e la data della fattura, la causale, il codice fiscale del beneficiario e la P.Iva del soggetto a favore del quale viene effettuato il bonifico;

- trasmettere all'ENEA entro 90 giorni dalla fine lavori i modelli ministeriali compilati e la dichiarazione di congruità delle spese sostenute attraverso la quale il professionista dichiara che i costi sono uguali o inferiori rispetto ai prezzi medi contenuti nei prezzari regionali.

-

Spero che l'articolo ti sia stato utile, a presto, Vincenzo.