Sisma Bonus 2025: guida completa e novità

Cos'è il Sisma Bonus? Quali sono le percentuali da portare in detrazione, a chi spetta, cessione, demolizione e ricostruzione. Bonifico e spese detraibili.

Come saprai, in Italia il rischio sismico è molto elevato. A seguito degli ultimi eventi tellurici che hanno investito il nostro paese, la politica ha voluto imprimere una forte accelerazione agli investimenti riguardanti il patrimonio edilizio esistente.

Difatti, l'Agenzia delle Entrate offre una ghiotta occasione per migliorare dal punto di vista sismico gli immobili, attraverso il Sisma Bonus.

Ma vediamo tutti gli aspetti in dettaglio:

Indice

- Sismabonus prima del 31 dicembre 2024.

- Tetto massimo di spesa detraibile.

- Quali documenti occorre conservare?

Partiamo col capire di cosa si tratta:

Sismabonus dal 1 gennaio 2025

Tramite il Sismabonus, lo Stato restituisce al contribuente parte delle spese sostenute per consolidare dal punto di vista sismico il proprio immobile. La restituzione avviene tramite una decurtazione dalle future tasse.

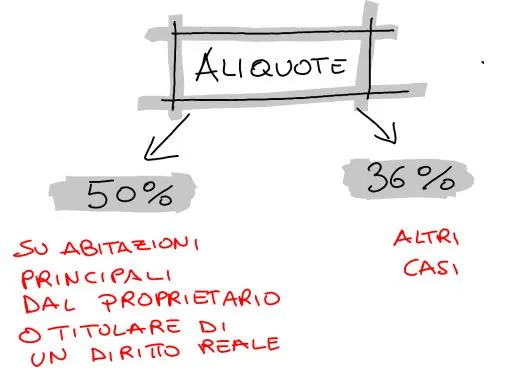

Tuttavia, a partire dal 1 gennaio 2025, il governo ha ridotto notevolmente il recupero della spesa sostenuta tramite sismabonus. In particolare, il recupero resta al 50% per interventi su abitazione principale e da parte di proprietari e titolari diritti reali e cala al 36% negli altri casi.

|

Su abitazione principale e da parte di proprietari e titolari diritti reali |

su altri immobili e/o da parte di altri soggetti |

Massimale di spesa detraibile |

|

|

2024 |

50% |

96.000 € |

|

|

2025 |

50% |

36% |

|

|

2026 e 2027 |

36% |

30 % |

|

|

dal 2028 |

30% |

48.000 € |

|

Negli anni passati era molto più conveniente:

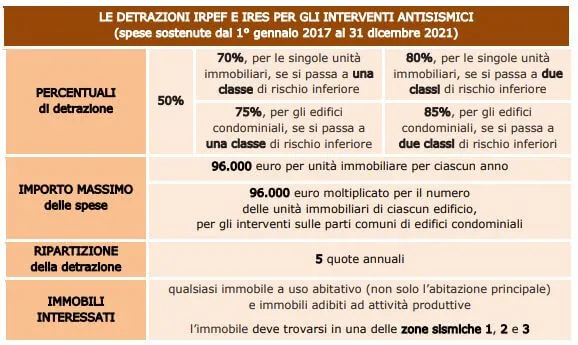

Sismabonus prima del 31 dicembre 2024

In passato, sostenendo delle spese per migliorare sismicamente l'edificio avresti ottenuto la restituzione, tramite detrazione fiscale, del:

-

-

- 50% per interventi di adozione di misure antisismiche senza guadagnare classi di rischio sismico (art. 16 DL 63/2013 comma 1-bis);

- 70 % nel caso che tu riduca una classe di rischio all'interno del certificato sismico del tuo immobile (art. 16 DL 63/2013 comma 1-quater);

- 80 % nel caso che tu riduca di due classi di rischio il certificato sismico del tuo immobile (art. 16 DL 63/2013 comma 1-quater);

- 75 % nel caso di lavori su parti condominiali con riduzione di una classe di rischio sismico (art. 16 DL 63/2013 comma 1-quinquies);

- 85 % nel caso di lavori su parti condominiali comuni con riduzione di due classi di rischio (art. 16 DL 63/2013 comma 1-quinquies).

-

La normativa definisce 8 classi di rischio sismico: A+, A, B, C, D, E, F, e G. Gli edifici in classe G si trovano nelle condizioni di rischio massimo. Mentre, gli immobili in classe A+ si trovano nelle condizioni di rischio minimo.

Ovviamente, il bonus non riguarda le nuove costruzioni ma solo gli edifici esistenti.

Ecco a te la tabella riassuntiva valida prima del 31 dicembre 2024:

Quali immobili riguarda?

Il bonus riguarda tutti gli immobili di tipo abitativo, prima e seconda casa. Inoltre, è possibile detrarre le spese per interventi volti al miglioramento sismico di edifici utilizzati per attività produttive. In pratica, nelle unità immobiliari in cui si svolgono attività agricole, professionali, produttive di beni e servizi, commerciali o non commerciali. Dunque, il concetto di attività produttiva va assunto nella sua accezione più ampia.

Difatti, all'interno della risoluzione 22/E del 12 marzo 2018 dell'Agenzia delle Entrate, un contribuente alla richiesta di accesso al sismabonus per interventi eseguiti su un ufficio ha ricevuto esito positivo.

Attenzione, gli immobili devono ricadere nelle zone ad alta pericolosità (1 e 2) e nella zona 3. Non possono accedere al bonus gli immobili ricadenti nella zona 4.

|

ZONE SISMICHE |

RISCHIO |

|

Zona 1 |

Alto |

|

Zona 2 |

Medio |

|

Zona 3 |

Basso |

|

Zona 4 |

Molto basso |

Ma quali costi potresti detrarre?

Spese detraibili.

Tra le spese detraibili abbiamo:

-

-

- gli onorari dei professionisti, per classificare e verificare sismicamente l'immobile. Anche gli onorari spettanti alle altre figure professionali coinvolte nella progettazione, nella direzione lavori e nel collaudo, come architetti, ingegneri e geometri;

- le prestazioni di servizi. Ad esempio, la manodopera dell'impresa edile;

- la fornitura dei beni, solo se è posta in essere nell'ambito del contratto di appalto. Ad esempio, l'acquisto del cemento, delle mattonelle ecc;

- i diritti di segreteria, bolli e oneri di urbanizzazione.

-

Attenzione, per non perdere il beneficio dovrai pagare seguendo una determinata procedura.

Bonifico Parlante.

Per sfruttare le detrazioni, dovrai obbligatoriamente pagare tramite un apposito bonifico bancario o postale (anche “on line”) detto "parlante" , dal quale risulti:

-

-

- la causale del versamento;

- il codice fiscale del beneficiario della detrazione;

- il numero di partita Iva o il codice fiscale del soggetto a favore del quale il bonifico è effettuato.

-

Vediamo un esempio:

Spese rientranti nel Sisma Bonus, articolo 16-bis del Dpr 917/1986 Fattura n. __ del __/__/__ a favore di ___________ P.IVA ____________ Beneficiario: __________ _____________ C.F. _______________ ”.

Ma tutti possono accedere al bonus?

Chi può detrarre?

Tra i soggetti che possono detrarre abbiamo:

-

-

- proprietari o nudi proprietari;

- titolari di un diritto reale di godimento (usufrutto, uso, abitazione o superficie);

- locatari in affitto o comodatari;

- soci di cooperative divise e indivise;

- imprenditori individuali per gli immobili adibiti ad attività produttive;

- soggetti indicati nell'articolo 5 del TUIR, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari);

- il familiare convivente del possessore o detentore dell’immobile oggetto dell’intervento (il coniuge, i parenti entro il terzo grado e gli affini entro il secondo grado);

- il coniuge separato assegnatario dell’immobile intestato all'altro coniuge;

- il componente dell’unione civile (la legge n. 76/2016, per garantire la tutela dei diritti derivanti dalle unioni civili tra persone delle stesso sesso, equipara al vincolo giuridico derivante dal matrimonio quello prodotto dalle unioni civili);

- il convivente more uxorio, non proprietario dell’immobile oggetto degli interventi, né titolare di un contratto di comodato, per le spese sostenute a partire dal 1° gennaio 2016.

-

Tetto e limite massimo di spesa detraibile.

Potrai detrarre al massimo 96.000 € per ogni unità immobiliare. Ricordati che, il massimale relativo al sismabonus può essere cumulato con i tetti massimi degli ecobonus, ma non con quello relativo al bonus ristrutturazione. In pratica, tra sismabonus e bonus ristrutturazione potrai portare in detrazione al più 96.000 €.

Mentre, nel caso di interventi su parti comuni, il massimale di 96.000 € andrà moltiplicato per il numero di unità che compongono l'edificio. Per approfondire, ti consiglio la lettura dell'articolo specifico.

Con il DL 39/2024, le spese sostenute dal 2024 potranno essere recuperate in 10 anni.

Quali documenti occorre conservare?

In caso di controllo, dovrai esibire:

-

- la notifica preliminare ASL se richiesta;

- la Scia o Permesso di costruire (attenzione, l'asseverazione del progetto strutturale così come richiesto dal decreto del Ministero delle Infrastrutture e dei trasporti del 28 febbraio 2017, n. 58, come modificato dal decreto ministeriale 7 marzo 2017, n. 65, ai fini dell'ottenimento dei benefici fiscali deve essere allegato al permesso di costruire o alla SCIA);

- i bonifici parlanti;

- le fatture o ricevute fiscali;

- le ricevute degli oneri di urbanizzazione o dei diritti per le autorizzazioni;

- la copia dell’asseverazione della classe di rischio dell’edificio precedente l’intervento e quella conseguibile a seguito dell’esecuzione dell’intervento progettato (allegato B, B1 E B2).

E' possibile sfruttare il bonus anche in..

Demolizione e ricostruzione.

Le spese riguardanti una demolizione e ricostruzione di edifici possono essere agevolate, qualora l'intervento ricada in Ristrutturazione edilizia e non in Nuova costruzione. Ovviamente, rispettando tutte le altre condizioni previste nei paragrafi precedenti.

Quindi, per ottenere la detrazione, è necessario che dal titolo amministrativo, che autorizza i lavori, risulti che l’opera consista in un intervento di Ristrutturazione edilizia e non in un intervento di Nuova costruzione (risoluzione n. 34/E del 27 aprile 2018).

Questo paragrafo potrebbe crearti della confusione, ti consiglio la lettura dell'approfondimento.

Cessione del credito o sconto in fattura.

Dal 1° luglio 2020, in alternativa alla detrazione della spesa dalle tasse in 5 anni, potresti richiedere sia lo sconto in fattura al fornitore o all'impresa sia cedere il credito agli istituti finanziari. Facendo questo, otterresti meno ma subito.

Prendiamo ad esempio lo sconto in fattura. In pratica, l'impresa ti anticiperebbe la spese in cambio dei tuoi crediti maturati eseguendo l'opera di consolidamento. A sua volta, l'impresa potrebbe cedere il credito agli intermediari finanziari. Oppure, tu stesso potresti pagare per intero le fatture e cedere il credito alle banche.

Ti ricordo che, con il decreto-legge 11/2023, potrai beneficiare dello sconto in fattura e della cessione del credito solo qualora avessi già avviato l'iter autorizzativo comunale (CILAS, CILA, SCIA o Permesso di costruire) prima del 17 febbraio 2023 al 30 marzo 2024, sostenimento di parte delle spese comprovate da fatture per lavori già realizzati (DL 39/2024);

Spero che l'articolo ti sia stato utile. Vincenzo.