Ecosismabonus parti comuni o condominio guida

Con la legge di Bilancio 2022, è stato prorogato l'ecosismabonus per tutto il 2022, 2023 e 2024. Per quanto riguarda l'Ecosismabonus su parti comuni di edifici condominiali, l'Interpello 419/2020 dell'Agenzia delle Entrate è, a dir poco, illuminante.

Che cos'è l'Ecosismabonus

L'Ecosismabonus viene introdotto dall'articolo 14, comma 2-quater.1, del decreto legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, il quale "stabilisce che per le spese relative agli interventi su parti comuni di edifici condominiali ricadenti nelle zone sismiche 1, 2 e 3, finalizzati congiuntamente alla riduzione del rischio sismico e alla riqualificazione energetica, spetta, in alternativa alle detrazioni previste, rispettivamente, dal comma 2-quater del medesimo articolo 14 per interventi di riqualificazione energetica di parti comuni degli edifici condominiali che interessino l'involucro dell'edificio (cd. ecobonus), e dal citato comma 1-quinquies dell'articolo 16 (cd. sisma bonus), una detrazione nella misura:

-

-

-

- dell'80 per cento, ove gli interventi determinino il passaggio ad una classe di rischio inferiore;

- dell'85 per cento ove gli interventi determinino il passaggio a due classi di rischio inferiori.

-

-

Questa detrazione, che spetta anche ai soggetti non residenti nel territorio dello Stato che possiedono o detengono l'immobile oggetto degli interventi in base ad un titolo idoneo, è ripartita in dieci quote annuali di pari importo.

Si applica su un ammontare delle spese non superiore a 136.000 € (detrazione massima 108.000 € per ogni u.i. al 80%, 115.600 € al 85%) moltiplicato per il numero delle unità immobiliari di ciascun edificio.

In questo caso, l'Agenzia delle Entrate cosa intende per riqualificazione energetica?

Gli interventi di riqualificazione realizzati sulle parti comuni degli edifici, finalizzati al risparmio energetico, agevolabili ai sensi del citato comma 2-quater.1 dell'articolo 14 del decreto legge n. 63 del 2013, sono quelli che o:

-

-

- interessano l'involucro dell'edificio stesso con un'incidenza superiore al 25 per cento della superficie disperdente lorda dell'edificio medesimo. L’intervento può comprendere, se i lavori sono eseguiti contestualmente, anche la sostituzione di finestre comprensive di infissi, l’installazione delle schermature solari che insistono sulla stessa superficie di involucro oggetto dell’intervento di isolamento termico;

- diretti a migliorare la prestazione energetica invernale ed estiva che conseguano almeno la qualità media di cui alle tabelle 3 e 4 dell'allegato 1 del decreto interministeriale del 26 giugno 2015 "Linee guida nazionali per la certificazione energetica degli edifici". Prima dell’intervento, l’involucro edilizio dell’intero edificio deve avere qualità “bassa” e, dopo l’intervento, almeno la qualità “media”, sia per la prestazione energetica invernale sia per la prestazione energetica estiva.

-

L’intervento può comprendere gli interventi sugli impianti comuni, purché inseriti nei lavori previsti nella stessa relazione tecnica di cui al comma 1 dell’art. 8 del D.Lgs. 192/2005 e s.m.i (ex-legge 10).

Altri requisiti

Per tali interventi è necessario, inoltre, che l'immobile oggetto degli interventi medesimi sia dotato di impianto di riscaldamento. Sia gli interventi finalizzati alla riduzione del rischio sismico che quelli finalizzati al risparmio energetico devono essere realizzati, ai fini delle detrazioni rispettivamente spettanti, su "edifici esistenti", essendo esclusi dal beneficio i fabbricati di nuova costruzione.

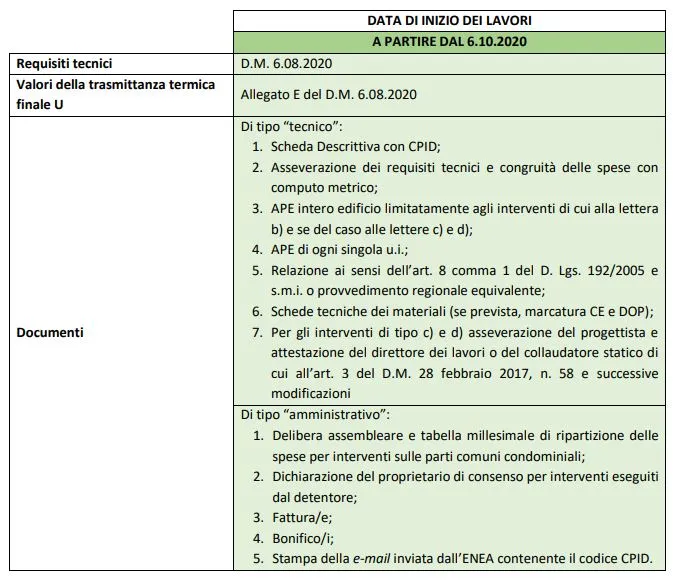

I valori di trasmittanza termica iniziali (U) devono essere superiori ai valori limite riportati all’Allegato E del D.M. 6.08.2020 per interventi con data di inizio lavori a partire dal 6 ottobre 2020.

I valori di trasmittanza termica finali (U) devono essere inferiori o uguali anche ai valori limite riportati nella tabella 1 dell’Allegato E del D.M. 6.08.2020 per interventi con data di inizio lavori a partire dal 6 ottobre 2020.

Prevalenza residenziale

Inoltre, nel caso di bonus ristrutturazione richiesto per lavori su parti comuni, si ha diritto al bonus anche qualora siano presenti unità immobiliari non abitative (negozi, uffici, ecc.) purché la destinazione prevalente dell'edificio sia quella abitativa (oltre il 50% della superficie). Viceversa, qualora la superficie complessiva delle unità residenziali sia inferiore al 50%, la detrazione per le spese realizzate sulle parti comuni è ammessa solo per i possessori o detentori di unità immobiliari destinate ad abitazione (circolare 57/E del 1998, paragrafo 3.2). Per quanto attiene l'ecobonus e il bonus facciata tale problematica non sussiste in quanto l'accesso all'incentivo è concesso per qualsiasi categoria catastale.

Possono aderire le società?

La risposta è affermativa. Difatti, essendo sia l'ecobonus che il sismabonus fruibili dalle società, anche l'ecosismabonus è concesso ai soggetti IRES (interpello 549 del 2020).

Il beneficio spetta ai titolari di reddito d'impresa che effettuano gli interventi su immobili da essi posseduti o detenuti, a prescindere dalla qualificazione di detti immobili come "strumentali", "beni merce" o "patrimoniali".

Più unità di un unico proprietario

Anche nel caso di ecosismabonus vale il principio sottolineato dalla circolare n. 19/E del 2020, per cui la locuzione "parti comuni di edificio residenziale" deve essere considerata in senso oggettivo e non soggettivo e va riferita, dunque, alle parti comuni a più unità

immobiliari e non alle parti comuni a più possessori (Circolare 11.05.1998 n. 121, paragrafo 2.6).

Quindi l'unico proprietario (o i comproprietari) dell'intero edificio costituito da più unità ha diritto alla detrazione per le spese relative agli interventi ecosismabonus.

Qualora l'edificio fosse costituito da un'unità e una o più pertinenze non si configurano parti comuni.

Unica unità e pertinenza

Non sono presenti “parti comuni” quando l’edificio è costituito esclusivamente da un’unità abitativa e dalle relative pertinenze (Risoluzione 12.07.2007 n. 167/E, risposta 2). In questo caso, ne segue che non è fruibile l'ecosismabonus.

Calcolo massimale

All'interno della risposta n. 18 del 2021, una società proprietaria di un edificio composto da 10 distinte unità immobiliari delle quali:

-

-

- 5 ad uso civile abitazione (cat. catastale A/3);

- 1 adibita a laboratorio per arti e mestieri (cat. catastale C/3);

- 4 pertinenze (cat. catastale C/6), posizionate in parte esternamente al perimetro dell'edificio principale e in parte in un corpo di fabbrica

distinto,

-

la quale intende demolire e ricostruire il fabbricato stesso, chiede se le pertinenze concorrano al calcolo dell'ammontare massimo di spesa detraibile per gli interventi sulle parti comuni dell'edificio.

Secondo l'Agenzia delle Entrate, le pertinenze collocate in un edificio diverso da quello oggetto degli interventi, non devono essere considerate ai fini della determinazione del limite in questione.

Mentre, come nel caso dell'ecobonus e del sismabonus, l’importo massimo delle spese ammesse in detrazione va calcolato tenendo conto anche delle eventuali pertinenze alle unità immobiliari interne al fabbricato. Per esempio, nel caso di un edificio composto da 5 unità immobiliari e 5 pertinenze autonomamente accatastate, la detrazione deve essere calcolata su un importo massimo di spesa di 1.360.000 euro (136.000 euro x 10 unità), da attribuire ai condòmini in base ai millesimi di proprietà.

Ai fini del calcolo dei limiti di spesa agevolabili per i lavori sulle parti comuni, non devono essere considerate le pertinenze collocate in un edificio diverso da quello oggetto degli interventi (risposte 13 dicembre 2021, n. 806, 8 febbraio 2021, n. 90 e 8 gennaio 2021, n. 18 e circolare 22 dicembre 2020, n. 30/E, risposta 4.4.4).

Per i lavori sulle parti comuni è irrilevante la circostanza che le pertinenze (situate nel condominio) siano o meno servite dall’impianto termico (per il super ecobonus, circolare 22 dicembre 2020, n. 30/E, risposta 4.4.5, e risposte 8 febbraio 2021, n. 90 e 16 marzo 2021, n. 175).

Documenti da conservare

Per quanto attiene l'ecobonus occorre ottenere e conservare tale documentazione:

Spese detraibili

Potrai detrarre le spese sostenute per:

Enea

Per attivare tale incentivo occorre scegliere quale beneficiario "Persona giuridica" e inserire condominio, soggetto con partita iva o altro.

Cessione e sconto in fattura

Per le spese sostenute potresti, in alternativa all’utilizzo diretto della detrazione fiscale, la possibilità di continuare ad usufruire della cessione e dello sconto in fattura in presenza delle condizioni seguenti:

- richiesta del titolo abilitativo entro il 17 febbraio 2023 e avvio dei lavori entro il 30 marzo 2024;

- per gli interventi in “edilizia libera” se, entro il 17 febbraio 2023:

- avvio di lavori e, al 30 marzo 2024, sostenimento di parte delle spese comprovate da fatture per lavori già realizzati;

- accordo vincolante tra le parti per la fornitura dei beni e dei servizi e, al 30 marzo 2024, sostenimento di parte spese comprovate da fatture per lavori già realizzati; - dichiarazione sostitutiva del cedente/committente che attesti la data dell’avvio dei lavori o dell’accordo entro il 17 febbraio 2023 e, al 30 marzo 2024, sostenimento di parte spese comprovate da fatture per lavori già realizzati.